株や投資信託で利益が出た場合、昨年までの損と相殺して税金を減らすことができることをご存知でしょうか?

株や投資信託が値上がりした場合、売ると利益を出すことができますがそこには税金が発生します。

課税される税金について理解しておかないと、本当であれば払わなくてもよかった税金まで支払わなくてはいけなくなることがあります。

中には源泉徴収されていて、既に税金を払っている状態にあるかもしれませんが、もしもその税金が支払わなくても良い税金だったとしたら?

税金について知らないと損をすることもありますので、しっかりと理解を深めておくようにしましょう。

譲渡損失の繰越控除制度について

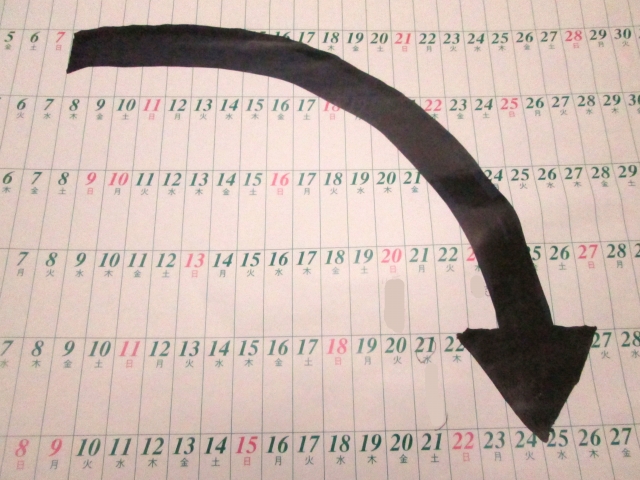

株や投資信託で繰越控除が出ると、「譲渡損失の繰越控除制度」によって特定口座か一般口座か問わず(NISA口座は対象外)に3年間はその損失を繰越すことができます。

譲渡所得と相殺することができますので、節税対策に使うことが可能になります。

具体的な繰越控除の例

申告しておけば翌年以降の3年間は利益から差し引き税金を減らすことができます。例えば2016年分に株や投資信託で50万円損失があったとします。

この分を確定申告しておくことで、2017年に30万円の譲渡所得を得た場合、2016年分の繰越した譲渡損が50万円ありますので差し引くと-20万円です。

2017年は税金がかからない上に、残りの-20万円はその次の年以降2019年までは繰越ができます。

さらに譲渡損が出た場合でも、繰越控除は加算されて繰越しになります。利益が出た年には3年を経過していない年のもののうち、古い年のものから相殺されていきます。

税金はどのくらい課税される?

所得税には2013年から2.1%の復興特別税が加算されています。さらに2014年からは譲渡益の税率は、以前の約2%となる20.315%(復興税含む所得税15.315%、住民税5%)へと高くなっています。

1年間の株式や投資信託などの利益と損失を通算し、利益となる部分に対して20.315%の税金が課税となります。

売却額から取得額と売却手数料など、経費分を差し引いて所得税15.315%と住民税5%をかけて計算します。取得額については、平均取得単価を用いた総平均法により計算して算出します。

損失を繰り越す際の注意点

譲渡損の繰越しについては、例え取引がない年が間にあったとしても毎年繰越額を申告する必要があります。

節税効果はこの譲渡損をしっかりと繰越すことでかなり違ってきます。何も取引がない年はわざわざ申告だけを行うのは面倒だと感じるかもしれませんが、繰越しておくと後に利益が出た時にも使うことができますのでしっかり申告するようにしましょう。

投資による税金負担を軽減するために

株や投資信託で投資をしていれば、利益が出ることも損失を生むこともあるでしょう。その場合、それらを相殺することで税の負担を軽くすることが可能になります。

そのためにはしっかりと申告をすることが必要ですので、忘れずに申告するようにしましょう。